银行净息差持续收窄,为何西安银行逆势上行49个基点?

来源于:本站

发布日期:2025-09-10 14:15:02

近年来,净息差收窄已成为银行业面临的重大挑战。

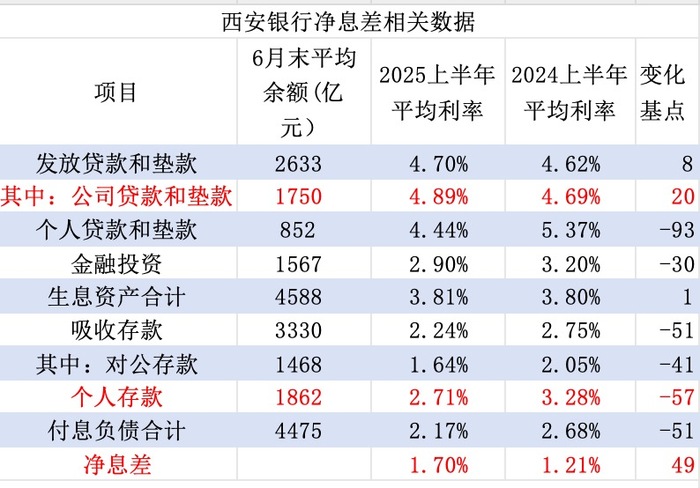

但西安银行(600928.SH)今年上半年似乎并不存在这一“烦恼”。财报数据显示,今年上半年西安银行净息差逆势上行49个基点至1.7%,带动同期营业收入大增43.7%。

西安银行净息差为何上行,对银行业有借鉴意义吗?为何在营收增长43.7%的情况下,西安银行归母净利润只增长了8.6%?

分析来看,西安银行净息差逆势扩大主要靠两个因素推动,一是存款付息率尤其个人存款付息率的大幅下降,二是公司贷款有所下沉、贷款利率上行。不过,如剔除2024年特殊因素导致的低基数效应,西安银行今年上半年净息差扩大幅度并不显著。

个人存款付息率大降

净息差是银行净利息收入与平均生息资产的比值,是衡量银行核心盈利能力的关键指标,直接反映了银行的资产负债管理效率和定价能力。

近年来中国银行业面临的一大挑战就是净息差持续收窄。国家金融监督管理总局数据显示,截至今年6月末,商业银行净息差为1.42%,相比去年同期下降12个基点。

“净息差收窄会挤压银行利润空间,影响银行的稳健性和支持实体经济的能力,因此稳定净息差对银行业的经营健康和金融稳定至关重要。监管层也在呵护银行净息差,但净息差总体还在收窄。”某国有大行资产负债部人士对界面新闻记者表示。

据界面新闻记者统计,42家A股上市银行中,上半年净息差相比上年同期下降的银行一共40家,唯独民生银行(600016.SH)、西安银行逆势上行。其中民生银行微升1个基点,而西安银行由1.21%升至1.7%,回升49个基点,显得较为突出。

“近两年,市场存款利率进行了多次调整,按照市场运行规则,我行紧贴客户需求,不断提升对客户的综合服务能力,存款规模稳步提升,存款结构进一步优化,存款的付息成本相应有所下降,净息差水平有所提升。”西安银行董事长梁邦海在该行中期业绩会说明会上表示。

数据显示,存款付息率尤其个人存款付息率大降是西安银行净息差逆势扩大的主要原因。财报数据显示,西安银行今年上半年个人存款平均利率为2.71%,相比上年同期下降了57个基点。

(界面新闻记者根据财报数据整理)

(界面新闻记者根据财报数据整理)

“近年来,随着存款挂牌利率的调整,尤其前几年高息定期存款到期重定价后,商业银行存款利率普遍下降,尤其是中长期存款占比高的银行。”某股份行资产负债部人士对界面新闻记者表示。

相比同业,西安银行存款付息率的降幅更大。界面新闻记者根据同花顺ifind数据统计显示,今年上半年上市城商行个人存款付息率平均降幅为32个基点,而西安银行的降幅高出平均值25个基点。

“主要还是结构问题,2024年上半年西安银行中长期定存吸收较多,今年上半年一些此前的高息定存到期置换,成本开始快速下降。”沪上某券商银行业首席分析师对界面新闻记者表示。

这还和存款利率调整方式密切相关。2022年5月,人民银行建立了存款利率市场化调整机制,此后存款利率调整形成“大行打头、股份行紧随其后、小行跟进”的模式。截至目前,大行已进行了七轮存款利率调降,而城农商行调整存在时滞,且节奏也不一。

比如2022年6月-2024年1月20日,国有大行已进行了四轮存款利率调整,而西安银行仅在2022年10月调整了一轮。在2024年1月1日-2024年1月20日(1月21日西安银行开始调整存款利率)期间,西安银行3年期、5年期存款利率分别为3%、3.05%,高出国有大行100多个基点,吸引力十足。

“和贷款开门红不同,存款开门红从上年11月就开始后,一直持续到当年春节前后,开门红期间较高的存款利率会吸引储户存款,且利率下行后更多存长期。”北方省份某城商行零售业务总监对界面新闻记者表示。

具体看,2024年初较高的存款利率吸引大量长期存款,导致西安银行2024年上半年个人存款付息率不降反升。同花顺ifind数据显示,2024年上半年西安银行个人存款付息率为3.28%,相比上年同期上行14个基点,而同期上市城商行均在下降。

实际上,剔除2024年上半年的异常变动后,西安银行的个人存款付息率变化和同行大体相当。同花顺ifind数据显示,今年上半年西安银行个人存款付息率相比2023年同期下降43BP,还略低于上市城商行的均值。

对公贷款收益率上行

“资产收益率都在下降,它家还能上升,这也很少见。”前述股份行资产负债部人士对界面新闻记者表示。

资产收益率上行也是西安银行净息差回升的重要原因,其中主要因为对公贷款利率逆势上行20个基点至4.89%。西安银行也是今年上半年唯一一家贷款利率上行的上市城商行。

在金融业,风险与收益成正比,西安银行对公贷款收益率上行背后可能是其采取了信用下沉策略,尤其是可能采取下沉策略做了一些区县城投的贷款业务。

梁邦海在该行中期业绩会说明会上表示,上半年西安银行积极对接省市重点项目、制造业、城乡发展等重点领域,大力支持陕西省西安市新质生产力发展和培养,主要投向了租赁和商务服务业,建筑业,水利、环境和公共设施管理业等行业。

财报数据显示,上述行业为西安银行对公贷款余额最高的三大行业,三大行业贷款增量占西安银行增量的98%。在业内,租赁和商务服务业,建筑业,水利、环境和公共设施管理业也被视为政务类贷款或平台类贷款。

其中后者容易理解,前者主要和统计制度有关。根据统计分类,租赁和商务服务业包括租赁和商务服务业两类,其中商务服务业包含投资与资产管理子项,其指政府主管部门转变职能后、成立的国有资产管理机构和行业管理机构的活动,因此业内也将租赁与商务服务业贷款视为平台类贷款。

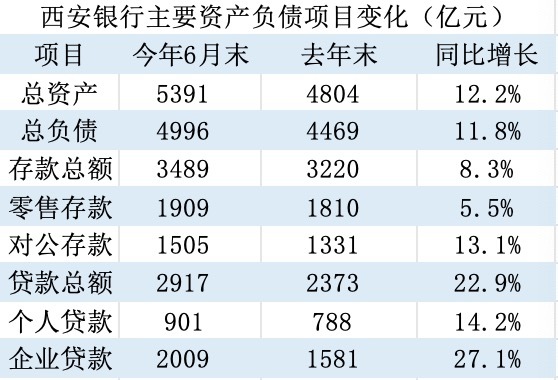

在贷款以20%的速度高速增长后,西安银行上半年总资产规模增长了12%,居上市银行第四位。贷款增速高于总资产增速意味着西安银行压降了收益率相对较低的同业资产和金融投资,这有助于提振净息差。

(界面新闻记者根据财报数据整理)

(界面新闻记者根据财报数据整理)

与此同时,存款增速尤其个人存款增速低于贷款增速,意味着西安银行更多通过同业负债等弥补缺口。相比存款,同业负债的稳定性较弱,同时利率较高,这不利于稳定净息差。不过西安银行贷款收益率较高,通过同业负债配置贷款仍有利差可赚。

财报数据显示,今年上半年西安银行个人存款余额仅增长5.5%,居上市城商行倒数第二位,增速较此前几年有所下降,显示近年利率调降后其稳存增存面临一定压力。

减值计提翻倍

在净息差大幅回升、贷款高速增长的背景下,上半年西安银行实现营业收入52亿元,同比大增43.7%,但同期其净利润仅增长8.6%,原因主要在于加大了减值计提。

减值计提计入“信用减值损失”科目,是银行基于预期信用损失模型,为贷款等资产可能发生的违约损失预先计提的准备金。它在利润表中作为一项费用直接扣除,因此计提信用减值损失会直接减少银行当期的利润。计提得越多,当期利润就越低;反之则利润越高。

财报数据显示,上半年西安银行信用减值损失为28.3亿,相比上年同期增长1倍多,其占营收的比重由上年同期的38%增长至54%,因此有投资者质疑西安银行有隐藏利润的嫌疑。

(界面新闻记者根据财报数据整理)

(界面新闻记者根据财报数据整理)

“我行减值计提遵守企业会计准则及行业监管规定,始终坚持‘风险为本’原则,结合宏观经济、行业风险、资产形态确定减值计提。上半年贷款规模增长,我行依规增加了减值计提。”西安银行副行长张成喆回应称。

据界面新闻记者统计,今年上半年其他上市城商行信用减值损失/营业收入的均值为25%,西安银行该比例明显偏高。但由于去年年初的特殊因素,导致2024年、2025年的营收数据异动。如以2021年-2023年的数据看,西安银行的前述比值为32%,略高于其他上市城商行均值。

加大减值计提后,6月末西安银行拨备覆盖率升至205.7%,排在上市城商行倒数第三位,仍低于平均水平。从这个角度看,西安银行在今年营收增速较高时加大减值计提也合理,向行业平均值靠拢。

银行是经营风险的行业,其典型特征是利润前置、风险后置,资产上量马上就能带来收入,但资产的风险需要时间才能反映到利润表中。

从西安银行看,今年上半年新生成不良贷款9亿元,相比去年同期明显下降。在新生成不良下降的同时增加减值计提,显示西安银行没有因为短期指标好转而自满,而是在利润可观时主动夯实风险抵御能力。

与此同时,随着资产的扩张,西安银行6月末不良率降至1.6%。不过随着资产的扩张,资本也在快速消耗。财报数据显示,6月末西安银行核心一级资本充足率为9.16%,相比去年末下降0.91个百分点。

“我行将在资产规模增长的同时,不断强化资本精细化管理,以确保资产规模增长与资本监管要求保持协调一致。”梁邦海表示。

总体来看,由于2024年年初较高的存款利率吸引了较多长期存款,西安银行存款付息率在2024年上半年逆势上行,导致净息差基数较低,相应为2025年净息差的大幅回升提供了空间。再叠加对公贷款收益率逆势上行及生息资产扩张,今年上半年西安银行营收高增。在营收高增、新生成不良下降的同时,西安银行加大了减值计提力度,平滑利润增速的同时风险抵补能力也得以提高。

“不同类型的银行在中国经济中所处的地位不同,作用不同,规模也不同,因此不同类型银行的净利润增速等指标不具有可比性。”前述国有大行资产负债部人士对界面新闻记者表示。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到